|

Amadeus FiRe AG

Frankfurt am Main

ISIN DE0005093108 / WKN 509 310

Kennung des Ereignisses: AAD052022oHV

Einberufung der ordentlichen Hauptversammlung 2022

am Donnerstag, 19. Mai 2022, um 11:00 Uhr (MESZ)

Überblick über die Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses der Amadeus FiRe AG für das Geschäftsjahr

2021 sowie des gemeinsamen Lageberichts für die Amadeus FiRe AG und den Amadeus FiRe Konzern sowie des Berichts des Aufsichtsrats

für das Geschäftsjahr 2021

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2021

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2021

|

| 5. |

Beschlussfassung über die Bestellung des Abschlussprüfers für das Geschäftsjahr 2022

|

| 6. |

Wahl von Mitgliedern des Aufsichtsrats

|

| 7. |

Billigung des Vergütungsberichts für das Geschäftsjahr 2021

|

| 8. |

Beschlussfassung über die Ermächtigung zur Ausgabe von Options- und/oder Wandelschuldverschreibungen, zum Ausschluss des Bezugsrechts

sowie über die Schaffung eines zugehörigen Bedingten Kapitals 2022 und entsprechende Änderung der Satzung

|

Einladung zur ordentlichen Hauptversammlung

Wir laden unsere Aktionäre zu der

am Donnerstag, den 19. Mai 2022, um 11:00 Uhr MESZ,

in den Geschäftsräumen der Amadeus FiRe AG, Hanauer Landstraße 160, 60314 Frankfurt am Main, stattfindenden

ordentlichen Hauptversammlung

in Form einer virtuellen Hauptversammlung ein. Vor dem Hintergrund der noch immer andauernden Corona-Pandemie wird die diesjährige

ordentliche Hauptversammlung erneut als virtuelle Hauptversammlung, ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten

(mit Ausnahme der Stimmrechtsvertreter der Gesellschaft), durchgeführt.

Die gesamte virtuelle Hauptversammlung wird für die ordnungsgemäß angemeldeten Aktionäre bzw. ihre Bevollmächtigten auf der

Internetseite der Gesellschaft unter

http://www.amadeus-fire.de/investor-relations/hauptversammlung

im passwortgeschützten Aktionärsportal der Gesellschaft in Bild und Ton übertragen (vgl. den Abschnitt 'IV. Weitere Angaben

und Hinweise').

Ort der Übertragung der virtuellen Hauptversammlung und damit der Ort der Hauptversammlung im Sinne des Aktiengesetzes ist

der Sitz der Hauptverwaltung der Amadeus FiRe AG, Hanauer Landstraße 160, 60314 Frankfurt am Main.

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses der Amadeus FiRe AG für das Geschäftsjahr

2021 sowie des gemeinsamen Lageberichts für die Amadeus FiRe AG und den Amadeus FiRe Konzern sowie des Berichts des Aufsichtsrats

für das Geschäftsjahr 2021

Die vorgenannten Unterlagen enthalten auch den erläuternden Bericht zu den Angaben nach § 289a, § 315a des Handelsgesetzbuchs,

die Erklärung zur Unternehmensführung mit der Corporate Governance-Berichterstattung sowie die nicht-finanzielle Konzernerklärung

zum Geschäftsjahr und werden in der Hauptversammlung vom Vorstand und - soweit dies den Bericht des Aufsichtsrats betrifft

- vom Vorsitzenden des Aufsichtsrats erläutert. Entsprechend den gesetzlichen Bestimmungen ist zu diesem Tagesordnungspunkt

keine Beschlussfassung vorgesehen, da der Aufsichtsrat den Jahres- und den Konzernabschluss bereits gebilligt hat und der

Jahresabschluss damit festgestellt ist.

Die genannten Unterlagen sowie der Gewinnverwendungsvorschlag des Vorstands stehen vom Zeitpunkt der Einberufung der Hauptversammlung

an im Internet auf der Internetseite der Gesellschaft unter

| http://www.amadeus-fire.de/investor-relations/hauptversammlung |

zur Verfügung.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, von dem Bilanzgewinn der Gesellschaft des Geschäftsjahres 2021 in Höhe von Euro 65.652.278,42

| a) |

einen Teilbetrag in Höhe von Euro 17.382.902,40 zur Ausschüttung einer Dividende in Höhe von Euro 3,04 auf jede der insgesamt

5.718.060 dividendenberechtigten Stückaktien zu verwenden und

|

| b) |

den verbleibenden Betrag in Höhe von Euro 48.269.376,02 auf neue Rechnung vorzutragen.

|

Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf Auszahlung der Dividende am dritten auf den Hauptversammlungsbeschluss

folgenden Geschäftstag fällig, also am 24 Mai 2022.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2021

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern des Vorstands für das Geschäftsjahr

2021 Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2021

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern des Aufsichtsrats für das Geschäftsjahr

2021 Entlastung zu erteilen.

|

| 5. |

Beschlussfassung über die Bestellung des Abschlussprüfers für das Geschäftsjahr 2022

Der Aufsichtsrat schlägt auf der Grundlage der Empfehlung seines Prüfungsausschusses vor, PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft,

Friedrich-Ebert-Anlage 35-37, 60327 Frankfurt am Main, zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr

2022 zu bestellen.

Auf der Grundlage eines gemäß Art. 16 der Verordnung (EU) Nr. 537/2014 über spezifische Anforderungen an die Abschlussprüfung

bei Unternehmen von öffentlichem Interesse (EU-Abschlussprüfungsverordnung) durchgeführten Auswahlverfahrens hat der Prüfungsausschuss

dem Aufsichtsrat empfohlen, der Hauptversammlung vorzuschlagen, entweder die BDO AG Wirtschaftsprüfungsgesellschaft, Hanauer

Landstraße 115, 60314 Frankfurt am Main, oder PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, Friedrich-Ebert-Anlage

35-37, 60327 Frankfurt am Main, zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2022 zu bestellen. Dabei

hat der Prüfungsausschuss seine Präferenz für die PricewaterhouseCoopers GmbH mitgeteilt und begründet.

Der Prüfungsausschuss hat in seiner Empfehlung erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch

Dritte ist und ihm insbesondere keine die Auswahlmöglichkeiten beschränkende Klausel im Sinne von Art. 16 Abs. 6 der EU-Abschlussprüferverordnung

auferlegt wurde.

Aufsichtsrat und Vorstand haben sich dazu entschieden, das Ausschreibungsverfahren zum Wechsel des Abschlussprüfers einzuleiten,

da die gemäß der EU-Verordnung (EU) Nr. 537/2014 verpflichtend vorgeschriebene Abschlussprüferrotation kurzfristig bevorstand.

|

| 6. |

Wahl von Mitgliedern des Aufsichtsrats

Das Amtsgericht Frankfurt am Main hat mit Beschluss vom 6. Juli 2021 Herrn Michael Grimm zum weiteren Mitglied des Aufsichtsrats

bestellt. Die Bestellung ist zeitlich begrenzt bis zur nächsten auf die gerichtliche Bestellung folgenden ordentlichen Hauptversammlung.

Die gerichtliche Bestellung von Herrn Grimm endet daher mit Ablauf der ordentlichen Hauptversammlung am 19. Mai 2022.

Der Aufsichtsrat der Amadeus FiRe AG setzt sich nach § 96 Abs. 1, § 101 Abs. 1 AktG und § 1 Abs. 1, § 6 Abs. 1, § 7 Abs. 1

Satz 1 Nr. 1 MitbestG aus zwölf Mitgliedern zusammen. Sechs der Aufsichtsratsmitglieder werden dabei von der Hauptversammlung

nach den Bestimmungen des Aktiengesetzes gewählt (Anteilseignervertreter), weitere sechs Aufsichtsratsmitglieder werden nach

den Bestimmungen des Mitbestimmungsgesetzes von den Arbeitnehmern gewählt (Arbeitnehmervertreter). Die Hauptversammlung der

Gesellschaft vom 27. Mai 2021 hatte fünf der sechs Aufsichtsratsmitglieder der Anteilseignervertreter gewählt.

Der Aufsichtsrat schlägt daher auf Vorschlag des Personalausschusses, der die Aufgaben des Nominierungsausschusses wahrgenommen

hat, vor,

| |

Herrn Michael Grimm, Unternehmensberater, Dreieich,

|

mit Wirkung ab der Beendigung der ordentlichen Hauptversammlung am 19. Mai 2022 für die Zeit bis zur Beendigung der Hauptversammlung,

die über die Entlastung für das Geschäftsjahr 2025 beschließt, als Vertreter der Anteilseigner in den Aufsichtsrat zu wählen.

Herr Grimm soll für eine Amtszeit von vier Jahren in den Aufsichtsrat gewählt werden. Mit der vorgeschlagenen Amtszeit von

vier Jahren macht die Gesellschaft von der in der Satzung vorgesehenen Möglichkeit Gebrauch, Aufsichtsratsmitglieder für eine

kürzere Amtszeit als die Regelamtszeit von fünf Jahren zu wählen (§ 10 Abs. 1 der Satzung). Die vorgeschlagene Amtszeit von

vier Jahren berücksichtigt insbesondere die Erwartungen internationaler Investoren.

Seit seiner gerichtlichen Bestellung vom 6. Juli 2021 ist Herr Grimm bereits Mitglied sowie stellvertretender Vorsitzender

des Aufsichtsrats der Amadeus FiRe AG. Er ist ferner Mitglied des Personalausschusses und Vorsitzender des Bilanz- und Prüfungsausschusses

des Aufsichtsrats der Amadeus FiRe AG. Es ist geplant, Herrn Grimm im Falle seiner Wahl zum Aufsichtsratsmitglied in diesen

Ämtern zu bestätigen bzw. erneut zu wählen. Herr Grimm verfügt als erfahrener Wirtschaftsprüfer und Steuerberater nicht nur

über Sachverstand auf dem Gebiet der Rechnungslegung, sondern auch auf dem Gebiet der Abschlussprüfung. Er erfüllt daher neben

Frau Annett Martin, die insbesondere über Sachverstand auf dem Gebiet der Abschlussprüfung verfügt, die Voraussetzungen von

§ 100 Abs. 5 AktG.

Herr Grimm ist nicht Mitglied in gesetzlich zu bildenden Aufsichtsräten, aber Mitglied in folgendem vergleichbaren ausländischen

Kontrollgremien von Wirtschaftsunternehmen:

| |

- stellvertretender Aufsichtsratsvorsitzender der ams OSRAM AG, Pemstätten, Österreich.

|

Abgesehen von der Mitgliedschaft von Herrn Grimm im Aufsichtsrat der Gesellschaft bestanden und bestehen nach Einschätzung

des Aufsichtsrats keine persönlichen, geschäftlichen oder sonstigen Beziehungen zwischen Herrn Grimm einerseits und den Gesellschaften

des Amadeus FiRe Konzerns, den Organen der Amadeus FiRe AG oder einem an der Amadeus FiRe AG direkt oder indirekt mit mehr

als 10 Prozent beteiligten Aktionär andererseits. Der Aufsichtsrat betrachtet Herrn Grimm daher als unabhängig.

Herr Grimm übt keine Organfunktionen oder Beratungsaufgaben bei wesentlichen Wettbewerbern der Gesellschaft oder bei wesentlichen

Wettbewerbern ihrer Konzernunternehmen aus. Herr Grimm ist außerdem kein Mitglied eines Vorstands einer börsennotierten Gesellschaft

(oder eines vergleichbaren Gremiums nach ausländischem Recht).

Der Aufsichtsrat hat sich bei Herrn Michael Grimm vergewissert, dass er den zu erwartenden Zeitaufwand für die Aufsichtsratstätigkeit

aufbringen kann.

Gemäß § 96 Abs. 2 Satz 1 AktG setzt sich der Aufsichtsrat zu mindestens 30% aus Frauen und zu mindestens 30% aus Männern zusammen

('Geschlechterquote'). Dem Grundsatz, nach dem die Geschlechterquote vom Gesamtaufsichtsrat (und nicht jeweils getrennt von

Anteilseigner- bzw. Arbeitnehmerseite) zu erfüllen ist, hat bislang weder die Seite der Anteilseignervertreter noch die der

Arbeitnehmervertreter gemäß § 96 Abs. 2 Satz 3 AktG gegenüber dem Aufsichtsratsvorsitzenden widersprochen. Bei zwölf Aufsichtsratsmitgliedern

sind daher insgesamt mindestens vier Frauen und vier Männer zu wählen. Gegenwärtig gehören dem Aufsichtsrat fünf Frauen und

sieben Männer (einschließlich dem nach seiner gerichtlichen Bestellung nun zur Wahl vorgeschlagenen Kandidaten) an. Die Wahl

des vorgeschlagenen Kandidaten wird daher die Vorgaben der Geschlechterquote erfüllen.

Der Wahlvorschlag des Aufsichtsrats stützt sich auf die Empfehlung seines Personalausschusses, der die Aufgaben des Nominierungsausschusses

übernommen hat. Er steht in Einklang mit den vom Aufsichtsrat für seine Zusammensetzung beschlossenen Zielen und strebt die

Ausfüllung des vom Aufsichtsrat erarbeiteten Kompetenzprofils und Diversitätskonzepts für das Gesamtgremium an. Die Ziele,

das Kompetenzprofil und das Diversitätskonzept wurden vom Aufsichtsrat beschlossen und sind einschließlich des Stands der

Umsetzung in der Erklärung zur Unternehmensführung zum Geschäftsjahr 2021 dargestellt, die im Corporate Governance Bericht

als Teil des Lageberichts 2021 (siehe Tagesordnungspunkt 1) enthalten ist und über unsere Internetseite unter

| www.amadeus-fire.de/investor-relations/hauptversammlung |

zugänglich ist.

Einen Lebenslauf von Herrn Grimm, der auch Informationen über wesentliche Tätigkeiten neben dem Aufsichtsratsmandat enthält,

finden Sie unter 'II. Ergänzende Angaben zu Tagesordnungspunkt 6' sowie auf unserer Internetseite unter

| http://www.amadeus-fire.de/investor-relations/corporate-governance/aufsichtsrat/ |

|

| 7. |

Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr 2021

Nach dem Gesetz zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) haben Vorstand und Aufsichtsrat gemäß § 162

AktG jährlich einen Bericht über die im vergangenen Geschäftsjahr jedem einzelnen gegenwärtigen oder früheren Mitglied des

Vorstands und des Aufsichtsrats gewährte und geschuldete Vergütung (Vergütungsbericht) zu erstellen und diesen Vergütungsbericht

der Hauptversammlung gemäß § 120a Abs. 4 AktG zur Billigung vorzulegen.

Aufsichtsrat und Vorstand legen daher der Hauptversammlung den unter 'III. Vergütungsbericht (Tagesordnungspunkt 7)' wiedergegebenen,

gemäß § 162 AktG für das Geschäftsjahr 2021 erstellten und von dem Abschlussprüfer Ernst & Young GmbH Wirtschaftsprüfungsgesellschaft,

Eschborn, gemäß § 162 Abs. 3 AktG geprüften sowie mit dem Prüfungsvermerk versehenen Vergütungsbericht der Amadeus FiRe AG

vor.

Den Vergütungsbericht für das Geschäftsjahr 2021 und den Vermerk über dessen Prüfung durch den Abschlussprüfer finden Sie

auch auf unserer Internetseite unter

| http://www.amadeus-fire.de/amadeus_fire/berichte/2022/verguetungsbericht-2021.pdf |

Vorstand und Aufsichtsrat schlagen vor, den Vergütungsbericht der Amadeus FiRe AG für das Geschäftsjahr 2021 zu billigen.

|

| 8. |

Beschlussfassung über die Ermächtigung zur Ausgabe von Options- und/oder Wandelschuldverschreibungen, zum Ausschluss des Bezugsrechts

sowie über die Schaffung eines zugehörigen Bedingten Kapitals 2022 und entsprechende Änderung der Satzung

Zur Sicherstellung einer angemessenen Kapitalausstattung, zusätzlich zu den klassischen Möglichkeiten der Fremd- und Eigenkapitalaufnahme,

soll der Vorstand zur Begebung von Options- und/oder Wandelschuldverschreibungen ermächtigt und ein Bedingtes Kapital 2022

beschlossen werden.

Der Vorstand und der Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

|

| 8.1 |

Ermächtigung des Vorstands zur Ausgabe von Wandel- bzw. Optionsschuldverschreibungen sowie zum Ausschluss des Bezugsrechts

| 8.1.1 |

Ermächtigungszeitraum, Gegenstand, Nennbetrag, Laufzeit, Aktienzahl

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 18. Mai 2027 einmalig oder mehrmals auf den Inhaber

oder auf den Namen lautende Wandel- und/oder Optionsschuldverschreibungen bzw. Kombinationen dieser Instrumente (nachfolgend

zusammenfassend 'Schuldverschreibungen') im Gesamtnennbetrag von bis zu EUR 160.000.000 jeweils mit oder ohne Laufzeitbegrenzung

zu begeben und den Inhabern von diesen Schuldverschreibungen Wandlungs- bzw. Optionsrechte zum Bezug von bis zu 1.143.600

auf den Inhaber lautenden nennwertlosen Stammaktien (Stückaktien) der Gesellschaft mit einem anteiligen Betrag des Grundkapitals

von insgesamt bis zu EUR 1.143.600,00 (nachfolgend 'Aktien der Gesellschaft') nach näherer Maßgabe der Emissionsbedingungen

der Schuldverschreibungen ('Emissionsbedingungen') zu gewähren ('Ermächtigung'). Die Ermächtigung kann insgesamt oder in Teilen

ausgenutzt werden.

Die Emissionsbedingungen können auch eine Pflicht zur Wandlung oder Optionsausübung zum Ende der Laufzeit oder einem früheren

Zeitpunkt vorsehen. Die Emissionsbedingungen können der Gesellschaft ferner das Recht einräumen, den Gläubigern der Schuldverschreibungen

ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Aktien der Gesellschaft zu gewähren oder andere Erfüllungsarten

zur Bedienung einzusetzen. Die Ausgabe der Schuldverschreibungen kann gegen Bar- oder Sachleistung erfolgen.

Die Schuldverschreibungen können außer in Euro auch - unter Begrenzung auf den entsprechenden Euro- Gegenwert - in der gesetzlichen

Währung eines OECD-Landes begeben werden. Bei der Begebung in einer anderen Währung als in Euro ist der entsprechende Gegenwert,

berechnet nach dem Euro-Referenzkurs der Europäischen Zentralbank am Tag der Beschlussfassung über die Begebung der Schuldverschreibungen,

zugrunde zu legen.

Die Schuldverschreibungen können auch durch Gesellschaften, an denen die Gesellschaft unmittelbar oder mittelbar mehrheitlich

beteiligt ist, begeben werden. Für diesen Fall wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats für die Gesellschaft

die erforderlichen Garantien für die Verpflichtungen aus den Schuldverschreibungen zu übernehmen und den Gläubigern der Schuldverschreibungen

Wandlungs- bzw. Optionsrechte auf Aktien der Gesellschaft zu gewähren oder Wandlungs- bzw. Optionspflichten aufzuerlegen.

|

| 8.1.2 |

Wandlungsrecht/Wandlungspflicht; Wandlungsverhältnis

Im Fall der Ausgabe von Schuldverschreibungen mit Wandlungsrecht oder Wandlungspflicht erhalten deren Gläubiger das Recht

bzw. übernehmen die Pflicht, ihre Schuldverschreibungen gemäß den von dem Vorstand festzulegenden Emissionsbedingungen in

Aktien der Gesellschaft umzutauschen. Der anteilige Betrag des Grundkapitals der je Schuldverschreibung bei Wandlung auszugebenden

Aktien der Gesellschaft darf den Nennbetrag der Schuldverschreibung bzw. den Ausgabebetrag der Schuldverschreibung, wenn dieser

unter ihrem Nennbetrag liegt, nicht übersteigen.

Das Umtauschverhältnis ergibt sich aus der Division des Nennbetrags einer Schuldverschreibung durch den Wandlungspreis für

eine Aktie der Gesellschaft. Wenn der Ausgabebetrag der Schuldverschreibungen unter deren Nennbetrag liegt, ergibt sich das

Umtauschverhältnis durch Division des Ausgabebetrags einer Wandelschuldverschreibung durch den Wandlungspreis für eine Aktie

der Gesellschaft. In den Emissionsbedingungen kann auch vorgesehen werden, dass das Umtauschverhältnis variabel und der Wandlungspreis

anhand künftiger Börsenkurse innerhalb einer bestimmten Bandbreite zu ermitteln ist.

|

| 8.1.3 |

Optionsrecht/Optionsausübungspflicht

Im Fall der Ausgabe von Schuldverschreibungen mit Optionsrecht oder Optionsausübungspflicht werden jeder Schuldverschreibung

ein oder mehrere Optionsscheine beigefügt, die den Gläubiger nach näherer Maßgabe der von dem Vorstand festzulegenden Emissionsbedingungen

zum Bezug von Aktien der Gesellschaft berechtigen oder verpflichten. Der anteilige Betrag des Grundkapitals der bei Ausübung

der Optionen auszugebenden Aktien der Gesellschaft darf den Nennbetrag der Schuldverschreibungen nicht übersteigen.

|

| 8.1.4 |

Wandlungs-/Optionspreis

Der in den Emissionsbedingungen festzusetzende Wandlungs- bzw. Optionspreis muss mindestens 80% des volumengewichteten durchschnittlichen

Kurses der Aktien der Gesellschaft im XETRA-Handelssystem der Frankfurter Wertpapierbörse (oder einem vergleichbaren Nachfolgesystem)

am Tag der Festsetzung der Konditionen der Schuldverschreibung entsprechen. § 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

|

| 8.1.5 |

Weitere Festlegungen in den Emissionsbedingungen

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Emissionsbedingungen festzulegen,

insbesondere Folgendes:

| - |

Zinssatz, Ausgabebetrag, Laufzeit und Stückelung der Schuldverschreibungen;

|

| - |

Wandlungs- bzw. Optionszeitraum;

|

| - |

Wandlungs- bzw. Optionspreis;

|

| - |

Wandlungsrechte und Wandlungspflichten;

|

| - |

Optionsrechte und Optionsausübungspflichten;

|

| - |

ob die zu liefernden Aktien der Gesellschaft ganz oder teilweise durch eine Kapitalerhöhung neu geschaffene Aktien oder ganz

oder teilweise existierende Aktien der Gesellschaft sein sollen;

|

| - |

ob anstelle der Lieferung von Aktien der Gesellschaft deren Gegenwert in Geld gezahlt werden kann;

|

| - |

ob der Wandlungs- oder Optionspreis oder das Umtauschverhältnis bei Begebung der Schuldverschreibungen festzulegen oder anhand

zukünftiger Börsenkurse innerhalb einer bestimmten Bandbreite während der Laufzeit der Schuldverschreibung zu ermitteln ist.

|

Soweit sich ein Bezugsrecht auf Bruchteile von Aktien der Gesellschaft ergibt, kann auch vorgesehen werden, dass diese Bruchteile

nach Maßgabe der Emissionsbedingungen zum Bezug ganzer Aktien der Gesellschaft addiert werden können. Ferner können eine in

bar zu leistende Zuzahlung oder ein Barausgleich für Spitzen festgesetzt werden.

Die Emissionsbedingungen können ferner Verwässerungsschutz und Anpassungsmechanismen für bestimmte Fälle vorsehen, insbesondere

für folgende:

| - |

Kapitaländerungen bei der Gesellschaft während der Laufzeit der Schuldverschreibung (z.B. Kapitalerhöhungen, Kapitalherabsetzungen

oder Aktiensplit)

|

| - |

Dividendenzahlungen

|

| - |

Ausgabe weiterer Schuldverschreibungen mit Wandlungsrechten oder Wandlungspflichten bzw. Optionsrechten oder Optionsausübungspflichten,

die zum Bezug von Aktien der Gesellschaft berechtigen

|

| - |

Umwandlungsmaßnahmen

|

| - |

Außergewöhnliche Ereignisse während der Laufzeit der Schuldverschreibung (z.B. ein Kontrollwechsel bei der Gesellschaft)

|

In den Emissionsbedingungen vorgesehene Maßnahmen zum Verwässerungsschutz und zur Anpassung können insbesondere die Veränderung

des Wandlungs- bzw. Optionspreises, die Gewährung von Bezugsrechten auf Aktien der Gesellschaft oder auf Wandel- bzw. Optionsschuldverschreibungen

oder die Gewährung oder Anpassung von Barkomponenten sein.

|

| 8.1.6 |

Bezugsrecht, Bezugsrechtsausschluss

| a) |

Bei der Ausgabe von Schuldverschreibungen ist den Aktionären grundsätzlich ein Bezugsrecht auf die Schuldverschreibungen einzuräumen.

Das gesetzliche Bezugsrecht auf Schuldverschreibungen kann auch im Wege eines mittelbaren Bezugsrechts (§ 186 Abs. 5 AktG)

gewährt werden.

|

| b) |

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre bei der Ausgabe von Schuldverschreibungen

auszuschließen,

| (i) |

in Bezug auf Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses ergeben,

|

| (ii) |

soweit dies erforderlich ist, um Inhabern bzw. Gläubigern von der Gesellschaft und/oder ihren unmittelbaren oder mittelbaren

Mehrheitsbeteiligungsgesellschaften ausgegebenen Schuldverschreibungen ein Bezugsrecht auf neue Schuldverschreibungen in dem

Umfang zu gewähren, wie es ihnen nach Ausübung der Wandlungs- bzw. Optionsrechte oder nach Erfüllung von Wandlungspflichten

oder Optionsausübungspflichten zustünde,

|

| (iii) |

wenn die Schuldverschreibungen gegen Barleistung ausgegeben werden, soweit die aufgrund der Wandlungs- bzw. Optionsrechte

oder -pflichten auszugebenden Aktien der Gesellschaft insgesamt 10% des Grundkapitals nicht überschreiten, und zwar weder

im Zeitpunkt des Wirksamwerdens dieser Ermächtigung noch im Zeitpunkt der Ausübung dieser Ermächtigung. Soweit während der

Laufzeit dieser Ermächtigung bis zu ihrer Ausnutzung von anderen Ermächtigungen zur Ausgabe oder zur Veräußerung von Aktien

oder zur Ausgabe von Rechten, die den Bezug von Aktien ermöglichen oder zu ihm verpflichten, Gebrauch gemacht und dabei das

Bezugsrecht gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG ausgeschlossen wird, ist dies auf die vorstehend genannte 10%-Grenze

anzurechnen. Der Ausschluss des Bezugsrechts gemäß dieser Ziffer (iii) ist nur zulässig, wenn der Ausgabepreis der Schuldverschreibungen

deren nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Wert nicht wesentlich unterschreitet, oder

|

| (iv) |

soweit die Ausgabe der Schuldverschreibungen gegen Sacheinlagen, insbesondere zum Zwecke des Erwerbs von Unternehmen, Unternehmensteilen

oder von Beteiligungen an Unternehmen oder von sonstigen Vermögensgegenständen erfolgt.

|

|

| c) |

Von den vorstehend unter Ziffer 8.1.6 b) aufgeführten Ermächtigungen zum Ausschluss des Bezugsrechts darf der Vorstand nur

Gebrauch machen, soweit die aufgrund der Wandlungs- bzw. Optionsrechte oder Wandlungs- bzw. Optionspflichten auszugebenden

Aktien der Gesellschaft insgesamt 10% des Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt des Wirksamwerdens

dieser Ermächtigung noch im Zeitpunkt der Ausübung dieser Ermächtigung. Soweit während der Laufzeit dieser Ermächtigungen

bis zu ihrer Ausnutzung von anderen Ermächtigungen zur Ausgabe oder zur Veräußerung von Aktien oder zur Ausgabe von Rechten,

die den Bezug von Aktien ermöglichen oder zu ihm verpflichten, Gebrauch gemacht und dabei das Bezugsrecht ausgeschlossen wird,

ist dies auf die vorstehend genannte Grenze anzurechnen.

|

|

|

| 8.2 |

Schaffung eines neuen bedingten Kapitals; Satzungsänderung

| 8.2.1 |

Schaffung eines neuen bedingten Kapitals

Das Grundkapital der Gesellschaft wird um bis zu EUR 1.143.600,00 durch Ausgabe von bis zu 1.143.600 neue auf den Inhaber

lautende Stammaktien (Stückaktien) bedingt erhöht (Bedingtes Kapital 2022). Das bedingte Kapital dient ausschließlich der

Gewährung neuer Aktien an die Inhaber von Wandlungs- bzw. Optionsrechten oder -pflichten, die gemäß dem Ermächtigungsbeschluss

der Hauptversammlung vom 19. Mai 2022 unter Tagesordnungspunkt 8 durch die Gesellschaft oder durch andere Gesellschaften,

an denen die Gesellschaft unmittelbar oder mittelbar mehrheitlich beteiligt ist, ausgegeben werden.

Die Ausgabe der Aktien erfolgt zu dem nach Maßgabe der Ermächtigung zu bestimmenden Wandlungs- bzw. Optionspreis. Die bedingte

Kapitalerhöhung wird nur durchgeführt, soweit die Inhaber der Wandlungs- bzw. Optionsrechte von ihren Wandlungs- bzw. Optionsrechten

Gebrauch machen oder Wandlungs- bzw. Optionsausübungspflichten erfüllen oder die Gesellschaft von ihrem Recht Gebrauch macht,

ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Aktien der Gesellschaft zu gewähren und die Wandlungs- bzw.

Optionsrechte oder Wandlungs- bzw. Optionspflichten nicht durch Gewährung eigener Aktien der Gesellschaft oder durch Geldzahlungen

erfüllt werden.

Die neuen Aktien nehmen von Beginn des Geschäftsjahres an, in dem sie ausgegeben werden, am Gewinn teil. Soweit rechtlich

zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung hiervon und von § 60 Abs. 2 AktG abweichend,

auch für ein bereits abgelaufenes Geschäftsjahr, festlegen.

|

| 8.2.2 |

Satzungsänderung

§ 4 Abs. 5 der Satzung wird wie folgt neu gefasst:

'Das Grundkapital der Gesellschaft ist um bis zu EUR 1.143.600,00 durch Ausgabe von bis zu 1.143.600,00 neue auf den Inhaber

lautende Stammaktien (Stückaktien) bedingt erhöht (Bedingtes Kapital 2022). Das bedingte Kapital dient ausschließlich der

Gewährung neuer Aktien an die Inhaber von Wandlungs- bzw. Optionsrechten oder -pflichten, die gemäß dem Beschluss der Hauptversammlung

vom 19. Mai 2022 unter Tagesordnungspunkt 8 durch die Gesellschaft oder durch andere Gesellschaften, an denen die Gesellschaft

unmittelbar oder mittelbar mehrheitlich beteiligt ist, ausgegeben werden.

Die Ausgabe der Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Beschlusses zu bestimmenden Wandlungs- bzw.

Optionspreis. Die bedingte Kapitalerhöhung wird nur durchgeführt, soweit die Inhaber der Wandlungs- bzw. Optionsrechte von

ihren Wandlungs- bzw. Optionsrechten Gebrauch machen oder Wandlungs- bzw. Optionsausübungspflichten erfüllen oder die Gesellschaft

von ihrem Recht Gebrauch macht, ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Aktien der Gesellschaft

zu gewähren und die Wandlungs- bzw. Optionsrechte oder Wandlungs- bzw. Optionspflichten nicht durch Gewährung eigener Aktien

der Gesellschaft oder durch Geldzahlungen erfüllt werden.

Die neuen Aktien nehmen von Beginn des Geschäftsjahres an, in dem sie ausgegeben werden, am Gewinn teil. Soweit rechtlich

zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung hiervon und von § 60 Abs. 2 AktG abweichend,

auch für ein bereits abgelaufenes Geschäftsjahr, festlegen.

Der Aufsichtsrat wird ermächtigt, die Fassung von § 4 Abs. 5 der Satzung entsprechend der jeweiligen Ausgabe von Bezugsaktien

anzupassen und alle sonstigen damit in Zusammenhang stehenden Änderungen der Satzung vorzunehmen, die nur die Fassung betreffen.

Entsprechendes gilt für den Fall der Nichtausnutzung der Ermächtigung nach Ablauf der Ermächtigungsdauer sowie für den Fall

der Nichtausnutzung des bedingten Kapitals gemäß § 4 Abs. 5 der Satzung nach Ablauf sämtlicher Wandlungs- bzw. Optionsfristen.'

|

|

Zu Tagesordnungspunkt 8: Bericht des Vorstands gemäß § 221 Abs. 4 Satz 2, § 186 Abs. 4 Satz 2 AktG

Unter Tagesordnungspunkt 8 ist vorgesehen, den Vorstand zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen bzw.

von Kombinationen dieser Instrumente (Schuldverschreibungen) zu ermächtigen und ein entsprechendes bedingtes Kapital zu schaffen.

Eine angemessene Kapitalausstattung ist eine wesentliche Grundlage für die Entwicklung des Unternehmens der Gesellschaft.

Durch die Ausgabe von Schuldverschreibungen kann die Gesellschaft je nach Marktlage attraktive Finanzierungsmöglichkeiten

nutzen, etwa um zinsgünstig Fremdkapital aufzunehmen. Die unter Tagesordnungspunkt 8 vorgeschlagene Ermächtigung sieht vor,

dass Schuldverschreibungen im Gesamtnennbetrag von bis zu EUR 160.000.000 durch die Gesellschaft oder verbundene Unternehmen

gemäß §§ 15 ff. AktG gegen Bar- oder Sachleistung ausgegeben werden können und ein dazugehöriges bedingtes Kapital von bis

zu EUR 1.143.600 geschaffen wird. Dies entspricht rund 20% des derzeitigen Grundkapitals der Gesellschaft und beträgt zusammen

mit dem genehmigten Kapital der Gesellschaft gemäß § 4 Abs. 4 der Satzung weniger als 50% des derzeitigen Grundkapitals der

Gesellschaft.

Vorgaben für den Wandlungs- bzw. Optionspreis

Der in den Bedingungen der Schuldverschreibungen festzulegende Wandlungs- bzw. Optionspreis darf einen Mindestbetrag nicht

unterschreiten, dessen Berechnungsgrundlage in dem Ermächtigungsbeschluss vorgegeben ist. Die Berechnung des Betrags knüpft

an den volumengewichteten durchschnittlichen Börsenkurs der Aktien der Gesellschaft im elektronischen Handel der Frankfurter

Wertpapierbörse zeitnah zur Ausgabe der Schuldverschreibungen an. Im Einzelnen muss der Wandlungs- bzw. Optionspreis mindestens

80% des volumengewichteten durchschnittlichen Kurses der Aktien der Gesellschaft im XETRA-Handel der Frankfurter Wertpapierbörse

am Tag der Festsetzung der Konditionen der Schuldverschreibungen betragen. Die Möglichkeit eines Zuschlags wird somit gewahrt,

damit den jeweiligen Kapitalmarktverhältnissen im Zeitpunkt der Ausgabe der Schuldverschreibungen Rechnung getragen werden

kann.

Der Wandlungs- bzw. Optionspreis kann nach näherer Bestimmung der jeweiligen Schuldverschreibungsbedingungen durch sog. Verwässerungsschutzklauseln

und andere Mechanismen angepasst werden, z.B. wenn die Gesellschaft während der Laufzeit der Schuldverschreibungen Kapitalmaßnahmen

durchführt (z.B. Kapitalerhöhung mit Bezugsrecht der Aktionäre oder Kapitalherabsetzung) oder sonstige Maßnahmen durchführt

oder Ereignisse eintreten, die zu einer Verwässerung oder anderweitigen Beeinträchtigung des Wertes der Options- bzw. Wandlungsrechte

oder -pflichten der Schuldverschreibungsinhaber führen können (z.B. Kontrollerlangung durch Dritte, Ausschüttung von Dividenden,

Umwandlungsmaßnahmen). Die festgelegte Anpassung bzw. der Verwässerungsschutz kann insbesondere durch Einräumung von Bezugsrechten

oder durch Einräumung von Barkomponenten gewährleistet werden.

Bezugsrecht und Voraussetzungen für einen Bezugsrechtsausschluss

Bei der Ausgabe von Schuldverschreibungen ist den Aktionären grundsätzlich ein Bezugsrecht einzuräumen. Unter bestimmten Voraussetzungen

soll der Vorstand ermächtigt sein, das Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats auszuschließen. Diese Voraussetzungen

sind im Beschlussvorschlag im Einzelnen aufgeführt und werden im Folgenden näher erläutert:

Spitzenbeträge bei der Ausgabe von Schuldverschreibungen

Die Ermächtigung zum Ausschluss des Bezugsrechts für Spitzenbeträge dient dazu, im Hinblick auf den Umfang der Ausgabe von

Schuldverschreibungen ein praktikables Bezugsverhältnis darstellen zu können. Hierdurch wird die technische Durchführung der

Ausgabe der Schuldverschreibungen sinnvoll erleichtert. Ohne den Ausschluss des Bezugsrechts für Spitzenbeträge würden bei

einer Ausgabe einer runden Zahl von Schuldverschreibungen die technische Durchführung der Ausgabe und die Ausübung des Bezugsrechts

durch Bruchteile von Schuldverschreibungen erheblich erschwert. Die als freie Spitzen vom Bezugsrecht der Aktionäre ausgeschlossenen

Schuldverschreibungen werden entweder durch Verkauf über die Börse oder in sonstiger Weise bestmöglich für die Gesellschaft

verwertet. Da sich ein etwaiger Ausschluss des Bezugsrechts hier nur auf Spitzenbeträge beschränkt, ist ein möglicher Verwässerungseffekt

gering.

Ausgabe an Inhaber von Options- oder Wandlungsrechten

Der marktübliche Ausschluss des Bezugsrechts zugunsten der Inhaber bereits ausgegebener Schuldverschreibungen hat den Vorteil,

dass der Wandlungs- bzw. Optionspreis für bereits ausgegebene und regelmäßig mit einem Verwässerungsschutzmechanismus ausgestattete

Schuldverschreibungen nicht ermäßigt werden muss. Dadurch können die Schuldverschreibungen in mehreren Tranchen attraktiver

platziert werden, und es wird insgesamt ein höherer Mittelzufluss ermöglicht.

Ausgabe gegen Barleistung ohne wesentliche Unterschreitung des Marktwerts

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats in entsprechender Anwendung von § 186 Abs. 3 Satz 4

AktG das Bezugsrecht der Aktionäre auszuschließen. In diesem Fall muss die Ausgabe der mit Optionsrechten, Wandlungsrechten,

Optionspflichten und/oder Wandlungspflichten verbundenen Schuldverschreibungen gegen Barleistung zu einem Preis erfolgen,

der den theoretischen Marktwert dieser Schuldverschreibungen nicht wesentlich unterschreitet. Hierdurch erhält die Gesellschaft

die Möglichkeit, Marktchancen schnell und flexibel zu nutzen und durch eine marktnahe Festsetzung der Konditionen bessere

Bedingungen bei der Festlegung von Zinssatz und Ausgabepreis der Schuldverschreibung zu erreichen.

Eine solche marktnahe Konditionenfestsetzung und reibungslose Platzierung ist bei Gewährung von Bezugsrechten nicht immer

ohne Weiteres möglich. Zwar gestattet § 186 Abs. 2 AktG eine Veröffentlichung des Bezugspreises (und damit der Konditionen

dieser Schuldverschreibungen) bis zum drittletzten Tag der Bezugsfrist. Angesichts der häufig zu beobachtenden Volatilität

an den Aktienmärkten besteht aber auch dann ein Marktrisiko über mehrere Tage, welches zu Sicherheitsabschlägen bei der Festlegung

der Anleihekonditionen und so zu nicht marktnahen Konditionen führen kann. Auch ist bei Gewährung von Bezugsrechten wegen

der Ungewissheit über die Ausübung der Bezugsrechte (Bezugsverhalten) eine erfolgreiche Platzierung bei Dritten gefährdet

bzw. mit zusätzlichen Aufwendungen verbunden. Schließlich kann bei Einräumung von Bezugsrechten die Gesellschaft wegen der

Länge der Bezugsfrist unter Umständen nicht hinreichend kurzfristig auf günstige bzw. ungünstige Marktverhältnisse reagieren,

sondern ist insbesondere rückläufigen Aktienkursen während der Bezugsfrist ausgesetzt, was zu einer für die Gesellschaft ungünstigeren

Finanzierung führen kann.

Die Interessen der Aktionäre werden in diesem Fall insbesondere dadurch gewahrt, dass die Schuldverschreibungen nicht wesentlich

unter ihrem theoretischen Marktwert ausgegeben werden dürfen. Dieser theoretische Marktwert ist anhand von anerkannten finanzmathematischen

Methoden zu ermitteln. Der Vorstand wird bei der Preisfestsetzung unter Berücksichtigung der jeweiligen Situation am Kapitalmarkt

einen etwaigen Abschlag vom Börsenkurs so gering wie möglich halten. Damit wird auch der rechnerische Marktwert eines Bezugsrechts

so gering wie möglich gehalten, so dass den Aktionären durch den Bezugsrechtsausschluss kein nennenswerter wirtschaftlicher

Nachteil entstehen kann.

Ferner werden die Interessen der Aktionäre in diesem Fall eines Bezugsrechtsausschlusses dadurch geschützt, dass die aufgrund

der Wandlungs- bzw. Optionsrechte auszugebenden Aktien der Gesellschaft nur bis zu 10% des Grundkapitals ausmachen dürfen.

Aktionäre können so ihren bisherigen prozentualen Anteil am Grundkapital nach Ausübung von Wandlungs- oder Optionsrechten

durch Zukäufe von Aktien über die Börse sichern, ohne hierfür zwingend auf ein Bezugsrecht angewiesen zu sein. Maßgeblich

für die Berechnung der 10%-Grenze ist die Höhe des Grundkapitals zum Zeitpunkt der Beschlussfassung der Hauptversammlung oder

- falls dieser Wert geringer ist - die Höhe des Grundkapitals zum Zeitpunkt der Ausübung der Ermächtigung. So ist gewährleistet,

dass auch nach Kapitalherabsetzungsmaßnahmen die Schwelle von 10% nicht überschritten wird. Auf die 10%-Grenze sind Aktienausgaben

und -veräußerungen und die Ausgabe und Veräußerung von Rechten (und ggf. Pflichten) zum Bezug von Aktien anzurechnen, soweit

sich jene Ausgaben bzw. Veräußerungen auf Basis von anderen Ermächtigungen vollziehen und dabei das Bezugsrecht gemäß oder

entsprechend § 186 Abs. 3 Satz 4 AktG ausgeschlossen wird.

Ermöglichung von Unternehmenserwerben

Die Ermächtigung zum Ausschluss des Bezugsrechts bei Ausgabe gegen Sachleistung dient insbesondere dazu, den Erwerb von Unternehmen,

Unternehmensteilen oder Beteiligungen an Unternehmen oder sonstiger Vermögensgegenstände gegen Gewährung von Schuldverschreibungen

zu ermöglichen. Führt der Erwerb von Unternehmen, Unternehmensteilen oder Unternehmensbeteiligungen oder der Erwerb sonstiger

Vermögensgegenstände im Wege der Ausgabe von Schuldverschreibungen gegen Sachleistung bei dem Verkäufer zu Steuerersparnissen

oder ist der Verkäufer aus anderen Gründen eher an dem Erwerb von Schuldverschreibungen als an einer Geldzahlung interessiert,

stärkt die Möglichkeit, Schuldverschreibungen als Gegenleistung anbieten zu können, die Verhandlungsposition der Gesellschaft.

Ebenso kann es auch aufgrund einer besonderen Interessenlage aufseiten der Gesellschaft sinnvoll sein, dem Verkäufer Schuldverschreibungen

als Gegenleistung anstelle oder neben einer Geldleistung anzubieten. Durch die an den Vorstand gerichtete Ermächtigung kann

die Gesellschaft bei sich bietenden Gelegenheiten schnell und flexibel reagieren, um im Einzelfall Unternehmen, Unternehmensteile

oder Beteiligungen an Unternehmen oder sonstige Vermögensgegenstände gegen Ausgabe von Schuldverschreibungen zu erwerben.

Der Vorstand wird die Möglichkeit der Ausgabe gegen Sachleistung unter Ausschluss des Bezugsrechtes in jedem Fall nur dann

ausnutzen, wenn der Wert der Schuldverschreibungen und der Wert der Gegenleistung (d.h. der Wert des zu erwerbenden Unternehmens,

Unternehmensteils oder der zu erwerbenden Beteiligung oder des sonstigen Vermögensgegenstands) in einem angemessenen Verhältnis

zueinander stehen. Dabei wird der Vorstand insbesondere den Börsenkurs der Aktien, auf die sich mit der Schuldverschreibung

verbundene Wandlungs- oder Optionsrechte bzw. -pflichten beziehen, berücksichtigen.

Beschränkung möglicher Bezugsrechtsausschlüsse insgesamt auf 10% des Grundkapitals

Von allen in der vorgeschlagenen Ermächtigung enthaltenen Möglichkeiten zum Bezugsrechtsausschluss bei Ausgabe von Schuldverschreibungen

darf der Vorstand nur insoweit Gebrauch machen, als die Summe der neuen Aktien, die aufgrund solcher Schuldverschreibungen

auszugeben sind, rechnerisch einen Anteil am Grundkapital von insgesamt nicht mehr als 10% darstellt.

Abgestellt wird auch hierbei auf den Zeitpunkt des Wirksamwerdens der Ermächtigung oder - falls dieser Wert geringer ist -

auf den Zeitpunkt der Ausnutzung der Ermächtigung. Außerdem findet eine Anrechnung auf diese 10%-Grenze statt, falls während

der Laufzeit dieser Ermächtigung von anderen, ähnlichen Ermächtigungen Gebrauch gemacht und dabei das Bezugsrecht ausgeschlossen

wird. Dadurch wird der Gesamtumfang einer bezugsrechtsfreien Ausgabe von Schuldverschreibungen beschränkt. Die Aktionäre werden

auf diese Weise zusätzlich gegen eine mögliche Verwässerung ihrer bestehenden Beteiligungen abgesichert.

All dies stellt sicher, dass eine Verwässerung des Wertes der Aktien durch einen Bezugsrechtsausschluss nicht eintritt oder

jedenfalls minimiert wird, und die Gesellschaft gleichzeitig die Möglichkeit erhält, einen Bezugsrechtsausschluss sinnvoll

zu nutzen, um Ausgabekonditionen marktnah festsetzen, größtmögliche Platzierungssicherheit erreichen und eine günstige Marktsituation

kurzfristig ausnutzen zu können. Das liegt im Interesse der Gesellschaft und ihrer Aktionäre.

Der Vorstand wird in jedem Fall sorgfältig prüfen, ob die Ausnutzung der Ermächtigung und ein etwaiger Bezugsrechtsausschluss

im Interesse der Gesellschaft und ihrer Aktionäre sind. Er wird der Hauptversammlung über jede Ausnutzung der Ermächtigung

zur Ausgabe von Options- und/oder Wandelschuldverschreibungen berichten. Derzeit plant der Vorstand keine Ausnutzung der Ermächtigung

zur Ausgabe von Options- und/oder Wandelschuldverschreibungen.

Der Bericht des Vorstands steht vom Zeitpunkt der Einberufung der Hauptversammlung an im Internet auf der Internetseite der

Gesellschaft unter

http://www.amadeus-fire.de/investor-relations/hauptversammlung

zur Verfügung.

| II. |

ERGÄNZENDE ANGABEN ZU TAGESORDNUNGSPUNKT 6

|

Lebenslauf des zur Wahl vorgeschlagenen Aufsichtsratskandidaten

Michael Grimm

Dipl. Kfm. Michael Grimm wurde am 3. April 1960 geboren. Er ist deutscher Staatsangehöriger.

Ausbildung

Herr Grimm studierte Betriebswissenschaft an der Universität Frankfurt am Main.

Berufsweg

Nach seiner Ausbildung war Herr Grimm von 1985 bis 1997 zunächst bei der Arthur Andersen Wirtschaftsprüfungsgesellschaft als

Steuerberater und Wirtschaftsprüfer tätig.

Von 1997 bis 2002 war er bei der Hoechst AG und begleitete die Transformation der Hoechst AG zu Aventis.

Von 2002 bis 2005 war Herr Grimm Vorstand für Finanzen, Controlling und Beteiligungen der Grohe Water Technology AG & Co.

KG.

Von 2005 bis 2008 war Herr Grimm Geschäftsführer der Triton Beteiligungsberatung GmbH, einem Finanzinvestor mit Beteiligungen

an mittelständischen Unternehmen in Deutschland und den skandinavischen Ländern.

Von 2008 bis 2020 war Herr Grimm kaufmännischer Geschäftsführer der Dr. Johannes Heidenhain GmbH.

Von Januar 2019 bis März 2020 war Michael Grimm Vorstandsmitglied der Diadur SE und Aufsichtsratsmitglied der Dr. Johannes

Heidenhain GmbH sowie der MD Elektronik GmbH.

Seit Juni 2020 ist Herr Grimm selbstständiger Unternehmensberater und Mitgründer der WPTS AG, einem Plattformanbieter für

Transformationsprozesse in den Bereichen Sanierung, Nachhaltigkeit und Digitalisierung.

| III. |

VERGÜTUNGSBERICHT (TAGESORDNUNGSPUNKT 7)

|

Vorwort

Der Vergütungsbericht enthält eine detaillierte Zusammenfassung der Grundsätze, die auf die Festsetzung der Gesamtvergütung

der Mitglieder des Vorstands der Amadeus FiRe AG Anwendung finden. Er beschreibt des Weiteren die Struktur sowie die Höhe

der Vergütung der Vorstandsmitglieder. Darüber hinaus werden ebenfalls die Grundsätze und die Höhe der Vergütung der Mitglieder

des Aufsichtsrats erläutert sowie der im Unternehmen eingerichteten Ausschüsse. Das aktuelle Vergütungssystem wurde auf der

Hauptversammlung 2020 gebilligt. Der Vergütungsbericht erfüllt die Anforderungen nach den anwendbaren Vorschriften des §162

AktG.

Vorstandsvergütungssystem

Das Vorstandsvergütungssystem der Amadeus FiRe Gruppe regelt die Vergütung der Vorstandsmitglieder. Ziel ist es, eine den

komplexen Aufgaben der Vorstände angemessene Vergütung zu gewährleisten. Diese sollte im Hinblick auf die Branche und die

Größe des Unternehmens wettbewerbsfähig sein. Die Vorstandsvergütung soll hinreichende Anreize schaffen, eine positive langfristige

Geschäftsentwicklung zu erreichen, in der das Wohl des Unternehmens an erster Stelle steht. Durch das Vergütungssystem des

Vorstands soll es vermieden werden, Anreize für kurzfristige und riskante Entscheidungen zu setzen. Die nachhaltige Schaffung

von Unternehmenswerten bestimmt dabei die Strukturierung der Vergütung.

Gemäß §120a AktG beschließt die Hauptversammlung über die Billigung des vom Aufsichtsrat vorgelegten Vergütungssystems. Dieser

Beschluss erfolgt bei jeder wesentlichen Änderungen des gebilligten Systems, mindestens jedoch alle 4 Jahre. Mit Billigung

durch die Hauptversammlung wurde die Konzeption für die langfristige variable Vergütung (LTI) verändert. Die Änderungen werden

im Absatz "Long Term Incentive (LTI)" im Detail beschrieben.

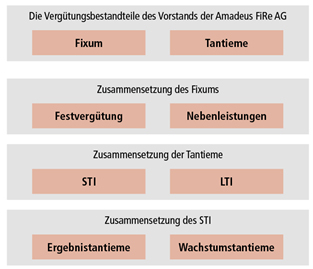

Grundzüge des Vergütungssystems für den Vorstand

Die Gesamtvergütung des Vorstands besteht aus einem Fixum sowie einer grundsätzlich erfolgsabhängigen Tantieme und berücksichtigt

die jeweilige Verantwortung der Vorstandsmitglieder. Die Struktur des Vergütungssystems des Vorstands wird vom Aufsichtsrat

auf Vorschlag des Personalausschusses beraten und regelmäßig überprüft. Eine nachträgliche Änderung der festgelegten Ziele

sowie der vertraglichen Parameter und Bestimmungen ist nicht vorgesehen.

Die wichtigste Zielgröße des Amadeus FiRe Konzerns ist das operative EBITA. Aus diesem Grund sind die variablen Vergütungsbestandteile

der Vorstände der Amadeus FiRe AG an dieser wichtigsten Kennzahl ausgerichtet. Somit hängt die Zielvergütung direkt mit den

Planungen des Amadeus FiRe Konzerns zusammen, da sich der variable Teil der Zielvergütung für ein Geschäftsjahr grundsätzlich

auf Basis des geplanten operativen EBITA-Ergebnisses für das jeweilige Geschäftsjahr ergibt.

Fixum

Das Fixum besteht aus einer Festvergütung sowie etwaigen Nebenleistungen. Die Festvergütung ist eine erfolgsunabhängige Komponente

der Vergütung, welche monatlich als Grundgehalt ausbezahlt wird. Zusätzlich erhalten die Vorstandsmitglieder Nebenleistungen

in Form von Sachbezügen, die aus den nach steuerlichen Richtlinien anzusetzenden Werten der Dienstwagennutzung bestehen. Die

Nebenleistungen der Vorstände der Amadeus FiRe AG beinhalten die geldwerten Vorteile für einen entsprechenden Firmen-Pkw sowie

für eine Unfallversicherung. Weitere Vergütungskomponenten, wie zum Beispiel Pensions- oder Versorgungszusagen oder Leistungszusagen

von Dritten, bestehen nicht.

Tantieme

Die Tantieme ist der erfolgsabhängige Bestandteil der Vorstandsvergütung und besteht sowohl aus einem kurzfristigen (Short-Term-Incentive

- STI) Vergütungsmodell als auch aus einem langfristigen (Long-Term-Incentive - LTI) Vergütungsmodell.

Es ist keine Ermessenskomponente in den aktuell gewährten STI- noch LTI-Vergütungsmodellen enthalten oder vorgesehen.

Short Term Incentive (STI)

Die kurzfristige erfolgsabhängige Tantieme für die Vorstände der Amadeus FiRe AG setzt sich grundsätzlich aus einer Ergebnistantieme

und einer Wachstumstantieme zusammen.

Die Ergebnistantieme berechnet sich als ein fester prozentualer Anteil am im Geschäftsjahr erreichten operativen EBITA, wobei

das operative EBITA vor Abzug der Vorstandstantiemen dafür die Bemessungsgrundlage bildet. Grundvoraussetzung für die Gewährung

einer Ergebnistantieme ist das Erreichen einer operativen EBITA-Marge von mindestens 6 Prozent. Wenn dieser Schwellenwert

nicht erreicht wird, entfällt die Ergebnistantieme für das Geschäftsjahr vollständig.

Die Wachstumstantieme basiert auf der Steigerung des im Geschäftsjahr erreichten operativen EBITA gegenüber einer in der Vergangenheit

erreichten 'EBITA-High-Water-Mark' (HWM), also dem bisher erreichten historischen operativen EBITA-Höchststand. Erst beim

Überschreiten der 'High-Water-Mark' wird das diese Marke überschreitende operative EBITA-Ergebnis als Wachstumstantieme mit

einem festen prozentualen Anteil an dem überschreitenden Wert vergütet.

Die Ergebnis- und Wachstumstantiemen werden auf Basis des operativen Konzern-EBITA der Amadeus FiRe Gruppe gewährt. Zusätzlich

kann gemäß der Zuständigkeit eines Vorstandsmitglieds auf das operative Ergebnis eines der beiden Geschäftssegmente eine Ergebnis-

und Wachstumstantieme gewährt werden.

Diese Strukturierung der Ergebnis- und Wachstumstantieme stellt sicher, dass eine kurzfristige erfolgsabhängige Tantieme der

Vorstände nur im Falle einer guten Performance und positiven operativen EBITA-Entwicklung ausgeschüttet wird. Eine negative

Geschäftsentwicklung in einem Geschäftsjahr mindert die kurzfristige erfolgsabhängige Tantieme bis hin zum vollständigen Verlust

des kurzfristigen erfolgsabhängigen Tantiemeanspruchs für das jeweilige Geschäftsjahr. Um die Auszahlung einer kurzfristigen

Tantieme bei besonders positiver Geschäftsentwicklung zu begrenzen und die Grundsätze einer fairen und leistungsgerechten

Vergütung zu gewährleisten, ist eine Kappung der maximal möglichen jährlichen kurzfristigen Gesamttantieme (STI) in Höhe der

fünffachen jährlichen Festvergütung eines Vorstands festgelegt.

Long Term Incentive (LTI)

Die Vorstände der Amadeus FiRe AG haben über den STI hinaus einen möglichen Anspruch auf eine langfristige erfolgsabhängige

Tantieme aus einem definierten 'Long Term Incentive'-Plan (LTI-Plan).

Der Aufsichtsrat hat im Rahmen des Vergütungssystems für Vorstände die Konzeption für die langfristige variable Vergütung

(LTI-Plan) von Vorständen mit Wirkung ab 20. März 2019 verändert. Eine etwaige Überprüfung und Anpassung dieser Vergütungssysteme

findet alle 4 Jahre statt und wurde zuletzt im Jahr 2020 durch die Hauptversammlung gebilligt. Die Änderungen sind im Berichtsjahr

2021 bereits für zwei von drei Vorstandsmitgliedern wirksam. Lediglich für ein Vorstandsmitglied wurde der LTI noch auf Basis

der bis März 2019 geltenden Vorgaben gewährt. Auch dieser Vertrag wurde zum 01.01.2022 verlängert. Somit findet das aktuelle

LTI-Konzept ab dem Geschäftsjahr 2022 für alle Vorstandsmitglieder Anwendung. Im Sinne der Vollständigkeit und der Darstellung

der im Jahre 2020 und 2021 gewährten Vergütungen werden untenstehend beide Berechnungen im Detail beschrieben.

Der LTI-Plan zielt auf eine langfristige und nachhaltige Steigerung des operativen EBITA während der Vertragslaufzeit ab.

Vorstände erhalten eine langfristige erfolgsabhängige Tantieme aus dem LTI-Plan, wenn über die gesamte Vertragslaufzeit das

durchschnittlich über die Geschäftsjahre erreichte operative EBITA den operativen EBITA-Durchschnittswert einer Referenzperiode

deutlich übersteigt. Wenn diese erste Berechtigungsschwelle nicht erreicht wird, entfällt der langfristige erfolgsabhängige

Tantiemeanspruch aus dem LTI-Plan vollständig. Ab Erreichen der ersten beschriebenen Berechtigungsschwelle ergibt sich ein

Performancefaktor, welcher mit der Erreichung weiterer erhöhter Schwellenwerte ansteigt. Der Performancefaktor wird mit der

insgesamt gewährten langfristigen erfolgsabhängigen Tantieme aus dem LTI-Plan multipliziert.

Sollte der Vorstand vor Ablauf des Vorstandsvertrages aus anderen Gründen als dauerhafter Erkrankung oder Tod ausscheiden,

entfällt die langfristige erfolgsabhängige Tantieme aus dem LTI-Plan ersatzlos. Bei einer Kündigung im gegenseitigen Einvernehmen

erfolgt eine anteilige Auszahlung.

Bis März 2019 galt, dass sich die Höhe des langfristigen erfolgsabhängigen Tantiemeanspruchs aus dem LTI-Plan anteilig aus

den während der Laufzeit erreichten jährlichen operativen EBITA-Ergebnissen ergibt. In jedem einzelnen Geschäftsjahr der Laufzeit

musste wiederum eine hohe operative EBITA-Margenschwelle erreicht werden, damit ein Anteil an dem operativen EBITA des betroffenen

Geschäftsjahres für die Gesamtberechtigung gewährt und im LTI-Plan einbezogen wird (Gewährungsbetrag).

Die seit März 2019 geltende LTI-Konzeption, welche bereits bei zwei von drei Vorstandsmitgliedern angewendet wird, sieht darüber

hinaus vor, dass dieser Gewährungsbetrag in virtuelle Aktien umgerechnet wird. Diese Performance Share Units (PSU) werden

mit Hilfe eines Performance Share Unit Kurses (PSU-Kurs) ermittelt. Der PSU-Kurs ist der Mittelwert der täglichen, nicht volumengewichteten

Schlusskurse der Amadeus FiRe Aktie des jeweils abgelaufenen Geschäftsjahres.

Bei der Auszahlung einer Dividende ergibt sich ein zusätzlicher Gewährungsbetrag durch die bereits gewährten PSU. Die Dividende

je Aktie wird mit der Summe der bereits gewährten PSU multipliziert und mit Hilfe des für das abgelaufene Geschäftsjahr ermittelten

PSU-Kurses in eine Anzahl an neuer PSU umgewandelt und den bereits gewährten PSU hinzuaddiert.

Bei Erreichen der Vorgaben steht nach Ablauf der LTI-Gesamtlaufzeit dem jeweiligen Vorstand eine Auszahlung zu. Die Auszahlung

wird nach Feststellung des Konzernjahresabschlusses der Gesellschaft für das letzte Geschäftsjahr der Laufzeit fällig.

Die Auszahlungshöhe ergibt sich aus dem Produkt von Performancefaktor, der Gesamtzahl der gewährten PSU am Ende der Laufzeit

und dem PSU-Kurs des letzten Geschäftsjahres der Laufzeit. Weiterhin besteht eine Kappung der LTI-Gesamtansprüche bei einer

Obergrenze von 150 Prozent der Summe der während der Dauer der Laufzeit des LTI-Plans erdienten kurzfristigen variablen Vergütungen

(STI). Zur Veranschaulichung der theoretischen Ausführungen zum LTI-Plan soll diese Grafik dienen. Zur Vereinfachung sind

PSU aus Dividendenzahlungen hier nicht mit einbezogen.

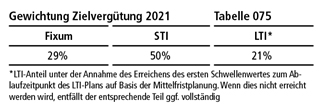

Gewichtung der Komponenten Fixum, STI und LTI

Wie eingangs erläutert, hängt die Zielvergütung der Vorstände für ein anstehendes Geschäftsjahr direkt mit den Planergebnissen

des Amadeus FiRe Konzerns zusammen. Auf Basis der ursprünglichen vom Aufsichtsrat genehmigten Planung hätte sich folgende

Gewichtung der Vergütungskomponenten ergeben:

Das deutliche Ergebniswachstum im ersten Jahr nach den direkten Ergebnisauswirkungen der Pandemie wirkt überproportional auf

die Wachstumstantieme (enthalten im STI) innerhalb der Gesamtvergütung. Das anorganische Wachstum in Folge der Akquisition

der GFN Gruppe stellt aufgrund keines geplanten Ergebnisbeitrags keinen nennenswerten Effekt dar.

Durch das seit März 2019 geltende Vergütungssystem erhöht sich die Gewichtung der Zielgröße der langfristigen erfolgsabhängigen

Tantieme. Der Anteil des LTI an der Zielvergütung erreicht nun im Vergleich zur früheren Berechnung eine höhere Gewichtung.

Ziel ist es, dass der LTI-Anteil, der sich aus dem Erreichen langfristig orientierter Ziele ergibt, dem STI-Anteil aus kurzfristig

orientierten Zielen mindestens entspricht oder übersteigt. Diese Gewichtung bei den variablen Vergütungsbestandteilen ist

bereits in zwei der drei Vorstandsverträgen berücksichtigt.

Mindestvergütung und maximal erreichbare Vergütung

Die Mindestvergütung der Vorstände entspricht dem Fixum, also der Festvergütung und den beschriebenen Nebenleistungen. Die

erfolgsabhängige Vergütung von sowohl STI als auch LTI kann vollständig entfallen.

Die maximal erreichbare Vorstandsvergütung entspricht der Festvergütung und der erfolgsabhängigen Vergütung (STI und LTI).

Die erfolgsabhängige Vergütung ist dabei an das operative EBITA des Amadeus FiRe Konzerns gebunden, welches einer natürlichen

markt- und performanceabhängigen Obergrenze unterliegt. Die kurzfristige erfolgsabhängige Vergütung (STI) kann maximal den

fünffachen Wert der Festvergütung erreichen. Die langfristige erfolgsabhängige Vergütung (LTI) enthält bei den neu abgeschlossenen

Vorstandsverträgen eine Kappungsgrenze von 150 Prozent der Summe der während der Dauer der Vertragslaufzeit erdienten kurzfristigen

variablen Vergütungen (STI).

Damit sieht der Aufsichtsrat im Vergütungssystem für Vorstände eine Mindestvergütung in Höhe des Fixums und eine über die

festgeschriebenen Kappungsgrenzen der variablen Vergütung von STI und LTI eindeutige maximal erreichbare Vergütung vor.

Die vorgegebenen Parameter der Maximalvergütung wurden im Berichtsjahr für alle drei Vorstandsmitglieder eingehalten.

Sonstige Bestimmungen in den Vorstandsverträgen

Im Falle der Beendigung eines Vorstandsvertrags erfolgt die Auszahlung noch offener variabler Vergütungsbestandteile, die

auf die Zeit bis zur Vertragsbeendigung entfallen, gemäß den festgelegten Zielen und Bestimmungen des Vorstandsvertrags.

Bei vorzeitiger Abberufung eines Vorstands und Auflösung eines Vorstandsvertrags können Abfindungsansprüche entstehen. In

allen Vorstandsverträgen ist hierzu ein Abfindungscap von höchstens zwei Jahresvergütungen der Festvergütung sowie der Ergebnistantieme

festgelegt worden, wobei nicht mehr als die Restlaufzeit des Anstellungsvertrages vergütet werden soll.

In keinem der laufenden Vorstandsverträge sind spezielle Bestimmungen für eine mögliche 'Change of Control'-Situation vorgesehen.

In den aktuellen Vorstandsverträgen von Herrn von Wülfing und Herrn Surwald wurde eine Clawback-Regelung als weiteres Grundelement

des Vergütungssystems aufgenommen. So könnte in begründeten Fällen variable Vergütung einbehalten oder zurückgefordert werden.

Dies soll dem Aufsichtsrat die Möglichkeit geben, außergewöhnlichen Entwicklungen in angemessenem Rahmen Rechnung zu tragen.

Von der Möglichkeit, variable Vergütungsbestandteile zurückzufordern, wurde seitens des Aufsichtsrats nicht Gebrauch gemacht.

Im Falle einer Beendigung eines Vorstandsvertrages besteht für alle Vorstände der Amadeus FiRe AG ein nachvertragliches Wettbewerbsverbot

für 24 Monate ab dem Tag des Vertragsendes. Dieses besteht für alle möglichen Fälle eines Vertragsendes ausgenommen dauerhafter

Arbeitsunfähigkeit. Abfindungszahlungen werden auf eine Karenzentschädigung nicht angerechnet.

Sollten die Vorstände Mandate bei verbundenen Unternehmen übernehmen, erhalten sie hierfür keine zusätzliche Vergütung.

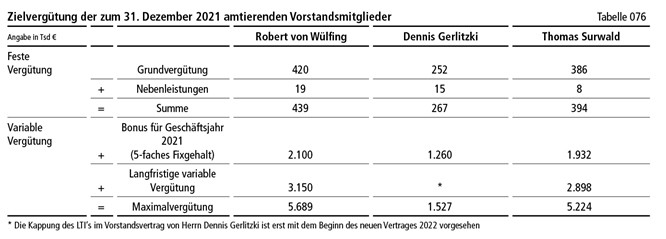

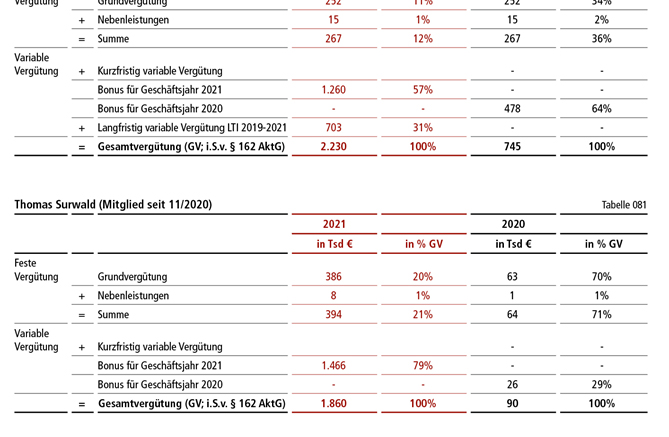

Individuelle Vergütung der Vorstandsmitglieder

Die Übersicht zu den individuellen Parametern der Tantiemen zeigt die Vergütungsparameter der variablen Bestandteile für die

drei aktiven Vorstandsmitglieder Robert von Wülfing, Dennis Gerlitzki und Thomas Surwald. Dabei besitzen die laufenden Vorstandsverträge

von Herrn von Wülfing sowie von Herrn Gerlitzki eine Gültigkeit von fünf Jahren und enden zum 31. Dezember 2025 und zum 31.

Dezember 2026. Zum Ende des Geschäftsjahres 2021 ist der bisherige Vorstandsvertrag von Herrn Gerlitzki ausgelaufen. Die Parameter

sind in der nachfolgenden Tabelle ebenfalls ausgeführt. Der Vorstandsvertrag von Herrn Thomas Surwald hat eine Laufzeit von

drei Jahren und endet zum 31. Dezember 2023.

Es gibt keine Vereinbarungen mit einzelnen Vorständen, die eine Abweichung vom beschriebenen Vergütungssystem beinhalten.

Übersicht individuelle Vorstandsvergütungen

Die nachfolgenden Übersichten geben sowohl einen Überblick über die gewährten Zuwendungen sowie die potenziellen Ansprüche

aus dem LTI-Plan der Mitglieder des Vorstands im Berichtsjahr und Vorjahr als auch einen Überblick über die Zuflüsse an die

Vorstandsmitglieder.

Die Vergütungen sind gemäß §162 AktG nach gewährten und geschuldeten Vergütungen zu unterscheiden.

Eine Vergütung gilt im vorliegenden Geschäftsbericht gemäß § 162 Abs. 1 Satz 2 Nr.1 AktG als gewährt, wenn die der Vergütung

zugrunde liegende (ein- oder mehrjährige) Tätigkeit vollständig erbracht worden ist.

Eine Vergütung gilt gemäß §162 AktG als geschuldet, wenn im Geschäftsjahr, für welches der Vergütungsbericht erstellt wurde,

eine Schuld sprich eine rechtliche Verpflichtung besteht, welche aber noch nicht erfüllt wurde. Gemäß dieser Definition, gilt

eine Vergütung als geschuldet, wenn die Gesellschaft eine rechtlich bestehende Verpflichtung gegenüber dem Organmitglied hat,

welche fällig, aber noch nicht erfüllt ist.

Im Abschnitt kurzfristige variable Vergütung wird der Bonus als geschuldete Vergütung betrachtet, da die zugrunde liegende

Leistung bis zum jeweiligen Bilanzstichtag am 31. Dezember vollständig erbracht wurde. Neben den Vergütungshöhen ist nach

§ 162 Abs. 1 Satz 2 Nr. 1 AktG ferner der relative Anteil aller festen und variablen Vergütungsbestandteile an der Gesamtvergütung

anzugeben. Die hier angegebenen relativen Anteile beziehen sich auf die im jeweiligen Geschäftsjahr gewährten und geschuldeten

Vergütungsbestandteile gemäß §162 Abs. 1 Satz 1 AktG. Somit werden die Bonusauszahlungsbeträge für das Berichtsjahr angegeben,

wenngleich die Auszahlung erst nach Ablauf des jeweiligen Berichtsjahrs erfolgt. Dies ermöglicht eine transparente und verständliche

Berichterstattung und stellt die Verbindung zwischen Performance und Vergütung im Berichtszeitraum sicher.

Ferner wurden im Berichtsjahr 2021 und 2020 die fälligen LTI-Auszahlungsbeträge dargestellt. Die neu aufgesetzten LTI- Programme

sind im nachfolgenden Abschnitt dargestellt.

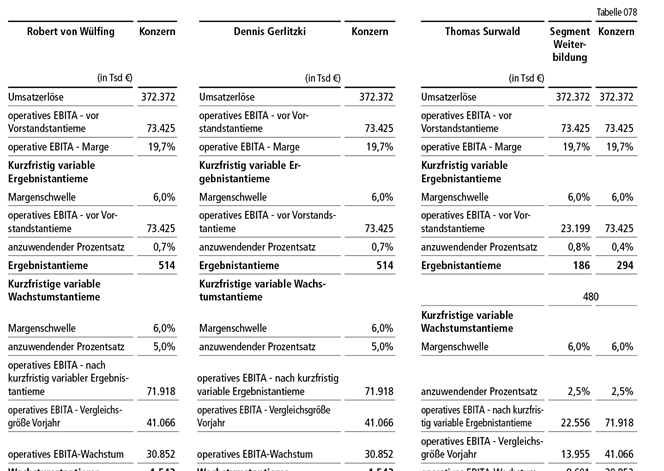

Übersicht individuelle Parameter Tantieme mit Geschäftszahlen des Jahres 2021

Um die in Tabelle 077 dargestellten individuellen Parameter der variablen Vorstandsvergütung nachvollziehen zu können, werden

diese in Tabelle 78 anhand der im Geschäftsjahr 2021 erzielten Ergebnisse, im Detail erläutert.

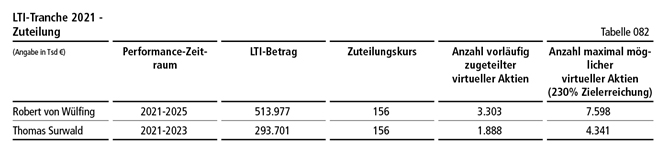

Zugeteilte virtuelle Aktien für die im Geschäftsjahr 2021 aufgelegte LTI-Tranche

Im Geschäftsjahr 2021 erdienten im Rahmen ihrer neuen Vorstandsverträge die Vorstände Robert von Wülfing und Thomas Surwald

erstmals im Rahmen des diesbezüglich erneuerten Vorstandsvergütungssystems virtuelle Aktien (PSU). Für die aufgelegte LTI-Tranche

wurden den Vorstandsmitgliedern insgesamt 5.191 virtuelle Aktien (Werterechte) vorläufig zugeteilt:

Peer Group Vergleich

Zur Beurteilung der Üblichkeit der konkreten Gesamtvergütung der Vorstandsmitglieder im Vergleich zu anderen Unternehmen soll

eine geeignete Vergleichsgruppe herangezogen werden. Aus Sicht des Aufsichtsrats kann jedoch keine sinnvolle Branchen-Vergleichsgruppe

gebildet werden. Als einziges in Deutschland notiertes Personaldienstleistungsunternehmen, welches als Nischenanbieter ausschließlich

in Deutschland tätig ist, lässt sich eine solche Branchen-Vergleichsgruppe schwer definieren.

Zusätzliche Informationen zur Vorstandsvergütung

Im berichteten Vergütungszeitraum wurden keinem Vorstandsmitglied von einem Dritten Leistungen im Hinblick auf seine Tätigkeit

im Vorstand zugesagt oder gewährt. Ebenso hat kein Vorstandsmitglied im Jahr 2021 seine Tätigkeit vorzeitig beendet und hierfür

eine entsprechende Leistung erhalten. Grundsätzlich bestehen hierzu auch keinerlei Vereinbarungen.

Im Jahr 2021 hat kein aktuelles oder früheres Vorstandsmitglied seine Tätigkeit als Vorstand regulär beendet. Es wurden keine

Barwerte oder etwaig zurückgestellte Beträge ausgezahlt. Auch in der Berichtsperiode 2020 hat kein Vorstandsmitglied seine

Tätigkeit regulär beendet.

Im Vergütungsbericht des Amadeus FiRe Konzerns sind keinerlei Daten enthalten, welche sich auf die Familiensituation einzelner

Mitglieder des Vorstands oder des Aufsichtsrats beziehen.

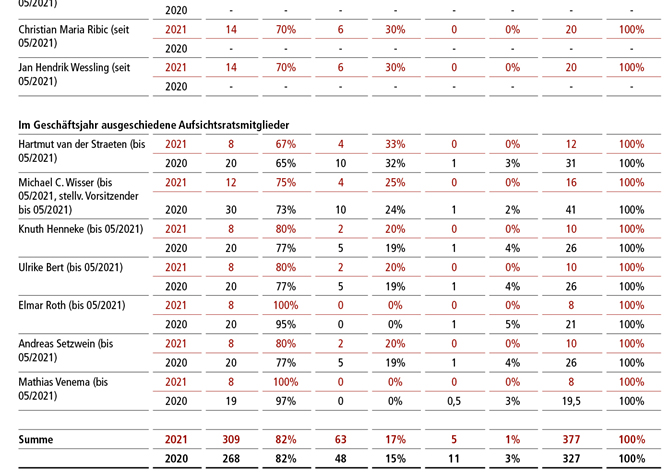

Vergütung des Aufsichtsrats

Die Vergütung des Aufsichtsrats wird durch die Hauptversammlung festgelegt und ist in § 13 der Satzung geregelt. Die Vergütung

des Aufsichtsrats wurde in der in 2021 abgehaltenen Hauptversammlung angepasst und die Satzung entsprechend geändert. Die

Vergütung orientiert sich an den Aufgaben und der Verantwortung der Aufsichtsratsmitglieder. Jedes Mitglied des Aufsichtsrates

erhält nun eine jährliche Vergütung von 25.000 , der Vorsitzende des Aufsichtsrats erhält das Dreifache dieses Betrages,

sein Stellvertreter das Doppelte. Aufsichtsratsmitglieder, die nur während eines Teils des Geschäftsjahres dem Aufsichtsrat

angehört haben, erhalten eine dem Verhältnis der Zeit entsprechende Vergütung.

Ab der 6. Sitzung des Aufsichtsrats innerhalb eines Geschäftsjahres erhält jedes Mitglied des Aufsichtsrats pro Aufsichtsratssitzung

ein Sitzungsgeld in Höhe von 500 . Im abgelaufenen Geschäftsjahr wurde entsprechend Sitzungsgeld für eine zusätzliche Sitzung

ausgezahlt.

Die Mitgliedschaft und der Vorsitz in Ausschüssen des Aufsichtsrats werden zusätzlich vergütet. Der Vorsitzende eines Ausschusses

erhält 12.000 , der Vorsitzende des Bilanz- und Prüfungsausschusses und der Vorsitzende des Ständigen Ausschusses (aktuell

nicht eingerichtet) jeweils 20.000 sowie die Mitglieder in Ausschüssen 6.000 für jedes volle Geschäftsjahr ihrer Mitgliedschaft

bzw. ihres Vorsitzes. Die Mitglieder des Bilanz- und Prüfungsausschusses und des Ständigen Ausschusses (aktuell nicht eingerichtet)

erhalten 10.000 . Nimmt ein Aufsichtsratsmitglied an Sitzungen des Aufsichtsrats oder von Ausschüssen, deren Mitglied er

ist, nicht teil, so reduziert sich ein Drittel seiner Gesamtvergütung proportional in dem Verhältnis der im Geschäftsjahr

insgesamt stattgefundenen Sitzungen des Aufsichtsrats und der Ausschüsse, deren Mitglied er ist, zu den Sitzungen, an denen

das Aufsichtsratsmitglied nicht teilgenommen hat. Den Aufsichtsratsmitgliedern werden Auslagen, die bei der Wahrnehmung ihres

Mandats entstehen, erstattet. Eine variable Vergütung für Aufsichtsratsmitglieder ist nicht vorgesehen.

Neben den aufgeführten Aufsichtsratsvergütungen wurden im Geschäftsjahr 2021 für die Arbeitnehmervertreter des Aufsichtsrats

weitere Leistungen im Rahmen ihres Arbeitnehmerverhältnisses aufwandswirksam erfasst. Die Höhe der Bezüge richtet sich nach

den in der Gesellschaft geltenden Gehaltsstufen. Die Aufsichtsratsmitglieder haben im Berichtsjahr keine weiteren Vergütungen

bzw. Vorteile für persönlich erbrachte Leistungen, insbesondere Beratungs- und Vermittlungsleistungen, erhalten.

Im Einzelnen erhielten die Mitglieder des Aufsichtsrats im Berichtsjahr 2021 die in Tabelle 083 aufgeführte Vergütung.

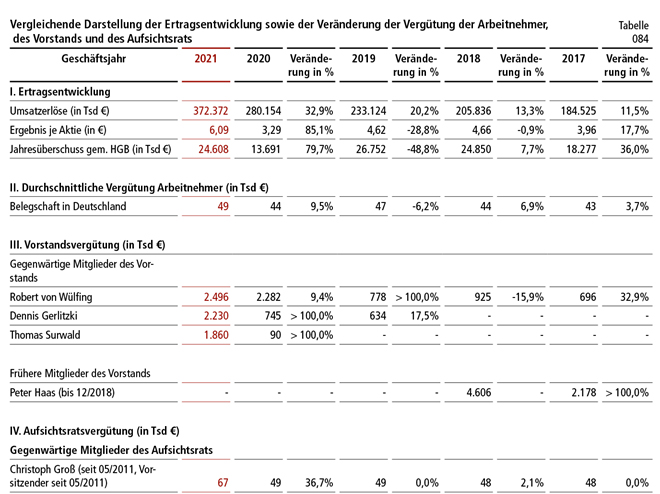

Darstellung der Ertrags- und Vergütungsentwicklung der Vorstands- und Aufsichtsratsbezüge

Durch die vergleichende Darstellung in Tabelle 084 wird die Entwicklung der Vorstands- und Aufsichtsratsbezüge, die Entwicklung

der Gesellschaft und der Bezüge der Belegschaft visualisiert. Für den Vergleich wird die durchschnittliche Vergütung aller

Mitarbeiter ausgewiesen. Der Quotient ermittelt sich aus den gesamten Gehaltsaufwendungen (exklusive der Vorstandsgehälter)

und der durchschnittlichen Anzahl der Mitarbeiter (exklusive Vorstand). Die Vergütung aller Mitarbeiter ist marktgerecht und

über die einzelnen Verantwortungsebenen hinweg leistungsgerecht und erfolgsorientiert aufgebaut.

Prüfungsvermerk des Wirtschaftsprüfers

An die Amadeus FiRe AG

Wir haben den beigefügten, zur Erfüllung des § 162 AktG aufgestellten Vergütungsbericht der Amadeus FiRe AG, Frankfurt am

Main, für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 einschließlich der dazugehörigen Angaben geprüft.

Verantwortung der gesetzlichen Vertreter und des Aufsichtsrats

Die gesetzlichen Vertreter und der Aufsichtsrat der Amadeus FiRe AG sind verantwortlich für die Aufstellung des Vergütungsberichts,

einschließlich der dazugehörigen Angaben, der den Anforderungen des § 162 AktG entspricht. Die gesetzlichen Vertreter und

der Aufsichtsrat sind auch verantwortlich für die internen Kontrollen, die sie als notwendig erachten, um die Aufstellung

eines Vergütungsberichts, einschließlich der dazugehörigen Angaben, zu ermöglichen, der frei von wesentlichen - beabsichtigten

oder unbeabsichtigten - falschen Angaben ist.

Verantwortung des Wirtschaftsprüfers

Unsere Aufgabe ist es, auf der Grundlage unserer Prüfung ein Urteil zu diesem Vergütungsbericht, einschließlich der dazugehörigen

Angaben, abzugeben. Wir haben unsere Prüfung unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen

Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Danach haben wir die Berufspflichten einzuhalten und die Prüfung

so zu planen und durchzuführen, dass hinreichende Sicherheit darüber erlangt wird, ob der Vergütungsbericht, einschließlich

der dazugehörigen Angaben, frei von wesentlichen falschen Angaben ist.

Eine Prüfung umfasst die Durchführung von Prüfungshandlungen, um Prüfungsnachweise für die im Vergütungsbericht enthaltenen

Wertansätze einschließlich der dazugehörigen Angaben zu erlangen. Die Auswahl der Prüfungshandlungen liegt im pflichtgemäßen

Ermessen des Wirtschaftsprüfers. Dies schließt die Beurteilung der Risiken wesentlicher - beabsichtigter oder unbeabsichtigter

- falscher Angaben im Vergütungsbericht einschließlich der dazugehörigen Angaben ein. Bei der Beurteilung dieser Risiken berücksichtigt

der Wirtschaftsprüfer das interne Kontrollsystem, das relevant ist für die Aufstellung des Vergütungsberichts einschließlich

der dazugehörigen Angaben. Ziel hierbei ist es, Prüfungshandlungen zu planen und durchzuführen, die unter den gegebenen Umständen

angemessen sind, jedoch nicht, ein Prüfungsurteil zur Wirksamkeit des internen Kontrollsystems des Unternehmens abzugeben.

Eine Prüfung umfasst auch die Beurteilung der angewandten Rechnungslegungsmethoden, der Vertretbarkeit der von den gesetzlichen

Vertretern und dem Aufsichtsrat ermittelten geschätzten Werte in der Rechnungslegung sowie die Beurteilung der Gesamtdarstellung

des Vergütungsberichts, einschließlich der dazugehörigen Angaben.

Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und angemessen sind, um als Grundlage für

unser Prüfungsurteil zu dienen.

Prüfungsurteil

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der Vergütungsbericht für das Geschäftsjahr

vom 1. Januar bis zum 31. Dezember 2021 einschließlich der dazugehörigen Angaben in allen wesentlichen Belangen den Rechnungslegungsbestimmungen

des § 162 AktG.

Sonstiger Sachverhalt - Formelle Prüfung des Vergütungsberichts

Die in diesem Prüfungsvermerk beschriebene inhaltliche Prüfung des Vergütungsberichts umfasst die von § 162 Abs. 3 AktG geforderte

formelle Prüfung des Vergütungsberichts, einschließlich der Erteilung eines Vermerks über diese Prüfung. Da wir ein uneingeschränktes

Prüfungsurteil über die inhaltliche Prüfung des Vergütungsberichts abgeben, schließt dieses Prüfungsurteil ein, dass die Angaben

nach § 162 Abs. 1 und 2 AktG in allen wesentlichen Belangen im Vergütungsbericht gemacht worden sind.

Haftungsbeschränkung

Für die Durchführung des Auftrags und unsere Verantwortlichkeit und Haftung gelten, auch im Verhältnis zu Dritten, die diesem

Prüfungsvermerk beigefügten 'Allgemeinen Auftragsbedingungen für Wirtschaftsprüfer und Wirtschaftsprüfungsgesellschaften'

in der vom Institut der Wirtschaftsprüfer herausgegebenen Fassung vom 1. Januar 2017.

Eschborn/Frankfurt am Main, 17. März 2022

Ernst & Young GmbH

Wirtschaftsprüfungsgesellschaft

von Seidel

Wirtschaftsprüfer

|

Mell

Wirtschaftsprüfer

|

| |

|

| IV. |

WEITERE ANGABEN UND HINWEISE

|

Informationen und Unterlagen

Alsbald nach der Einberufung der Hauptversammlung werden auf der Internetseite der Gesellschaft unter

http://www.amadeus-fire.de/investor-relations/hauptversammlung

die Unterlagen gemäß § 124a AktG zur Einsicht und zum Download zur Verfügung stehen.

Hinweise zur Durchführung der virtuellen Hauptversammlung

Die Hauptversammlung wird mit Zustimmung des Aufsichtsrats nach Maßgabe von § 1 des Gesetzes über Maßnahmen im Gesellschafts-,

Genossenschafts-, Vereins-, Stiftungs- und Wohnungseigentumsrecht zur Bekämpfung der Auswirkungen der COVID-19-Pandemie vom

27. März 2020 in der zuletzt durch Art. 16 des Aufbauhilfegesetzes 2021 vom 10. September 2021 geänderten Fassung ('COVID-19-Gesetz') als virtuelle Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten (mit Ausnahme der Stimmrechtsvertreter

der Gesellschaft) abgehalten.

Die gesamte Hauptversammlung wird für die ordnungsgemäß angemeldeten Aktionäre oder deren Bevollmächtigte nach Maßgabe der

nachfolgenden Bestimmungen am 19. Mai 2022 ab 11:00 Uhr (MESZ) live in Bild und Ton auf der Internetseite der Gesellschaft

unter

http://www.amadeus-fire.de/investor-relations/hauptversammlung

übertragen.

Diese Art der Durchführung der Hauptversammlung führt zu Modifikationen in den Abläufen der Hauptversammlung sowie den Rechten

der Aktionäre.

Den ordnungsgemäß angemeldeten Aktionären werden individuelle Zugangsdaten zur Nutzung des passwortgeschützten Aktionärsportals

der Gesellschaft übersandt.

Eine physische Teilnahme der Aktionäre und ihrer Bevollmächtigten (mit Ausnahme der Stimmrechtsvertreter der Gesellschaft)

am Versammlungsort ist ausgeschlossen. Die Stimmrechtsausübung der Aktionäre oder ihrer Bevollmächtigten erfolgen ausschließlich

im Wege der elektronischen Briefwahl oder durch Vollmachtserteilung an die von der Gesellschaft benannten Stimmrechtsvertreter.

Über das passwortgeschützte Aktionärsportal zur Hauptversammlung können die Aktionäre (und ggf. deren Bevollmächtigte) ihr

Stimmrecht per elektronischer Briefwahl ausüben, Vollmachten an Dritte sowie Vollmachten und Weisungen an die von der Gesellschaft

benannten Stimmrechtsvertreter erteilen, Fragen einreichen und Widerspruch zu Protokoll erklären. Für die Nutzung des passwortgeschützten

Aktionärsportals zur Hauptversammlung ist eine Zugangsberechtigung erforderlich. Einzelheiten hierzu finden sich in dem nachfolgenden

Abschnitt 'Teilnahme an der virtuellen Hauptversammlung'.

Wir bitten die Aktionäre und ihre Bevollmächtigten daher um besondere Beachtung der nachstehenden Hinweise zur Teilnahme an

der virtuellen Hauptversammlung, zur Ausübung des Stimmrechts sowie zu den weiteren Aktionärsrechten.

Teilnahme an der virtuellen Hauptversammlung

Die Teilnahme an der Hauptversammlung und die Ausübung des Stimmrechts ist gemäß § 17 Abs. 1 der Satzung davon abhängig, dass

sich die Aktionäre unter Nachweis ihres Anteilsbesitzes vor der Hauptversammlung bei der Gesellschaft anmelden. Die Anmeldung

mit dem Nachweis des Anteilsbesitzes muss der Gesellschaft gemäß § 17 Abs. 2 der Satzung unter der nachfolgenden Adresse spätestens

am sechsten Tag vor der Hauptversammlung, also bis zum Ablauf des 12. Mai 2022, 24:00 Uhr (MESZ), zugehen:

Amadeus FiRe AG

c/o Better Orange IR & HV

AG Haidelweg 48

81241 München

Telefax: +49 (0)89 88 96 906 33

E-Mail: anmeldung@better-orange.de

Die Anmeldung bedarf der Textform (§ 126b BGB) und muss in deutscher oder englischer Sprache erfolgen. Der Nachweis des Anteilsbesitzes

muss sich gemäß § 17 Abs. 3 der Satzung auf den Beginn des 21. Tages vor der Hauptversammlung, also auf den Beginn des 28.

April 2022 (0:00 Uhr MESZ) (Record Date) beziehen und muss der Gesellschaft zusammen mit der Anmeldung unter der vorstehend

genannten Adresse zugehen. Ein in Textform (§ 126b BGB) erstellter besonderer Nachweis des Anteilsbesitzes durch das depotführende

Institut oder ein Nachweis des Anteilsbesitzes nach § 67c Abs. 3 AktG sind ausreichend. Der Nachweis ist in jedem Fall in

deutscher oder englischer Sprache zu erbringen. Aktionäre können auch nach Ausstellung des Nachweises des Anteilsbesitzes

frei über ihre Aktien verfügen. Für die Teilnahme an der Hauptversammlung und den Umfang des Stimmrechts ist gegenüber der

Gesellschaft der Aktienbesitz zum Record Date maßgeblich, d. h. die Veräußerung oder sonstige Übertragungen der Aktien nach

dem Record Date haben keine Bedeutung für den Umfang und die Ausübung des gesetzlichen Teilnahme- und Stimmrechts des bisherigen

Aktionärs. Entsprechendes gilt für den Zuerwerb von Aktien nach dem Record Date. Personen, die zum Record Date noch keine

Aktien besitzen und erst danach Aktionär werden, sind weder teilnahme- noch stimmberechtigt. Der Record Date hat jedoch keine